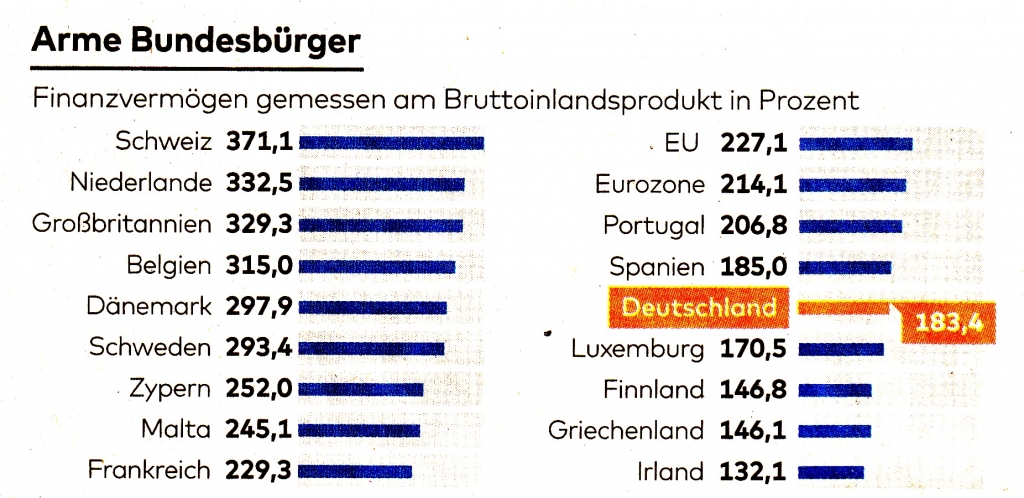

Der „Wohlstand“ in Europa ist für die deutsche Bevölkerung nur eine Art Mittelmaß. Der nebenstehende Chart „Arme Bundesbürger“ macht dies deutlich.

Gemäß einer Studie von Eurostat sind die Bundesbürger, wenn es um das Finanzvermögen geht, höchstens Mittelmaß. Deutschland rangiert in diesem Vergleich gerade einmal auf Platz 12 – hinter Ländern wie z.B. Malta, Portugal oder Spanien. Es ist nicht das erste Mal, dass Deutschland bei einem solchen persönlichen Vermögensvergleich überraschend schwach abschneidet. Auch bei früheren Vergleichen landete Deutschland deutlich hinter Italien, Griechenland, Zypern oder Spanien.

Grund dafür ist die Art der Geldanlagen, die die Deutschen bevorzugen. Auch wenn es Sie überrascht: Die Quote der Wohnungseigentümer in Deutschland ist vergleichsweise gering gegenüber anderen Ländern. Deutsche parken ihr Geld lieber auf Spar-, Festgeldkonten, etc. Das bringt aber (eigentlich schon immer – jetzt insbesondere) so gut wie keinen Mehrwert. Inzwischen kostet manches Bankguthaben ggf. sogar noch „Lagergebühr“. Der Deutsche scheut nach wie vor – völlig unbegründet – langfristige Aktienanlagen. Insofern ist die Aktionärsquote extrem gering. Die höchsten Vermögenszuwächse in den letzten Jahren haben nun einmal Aktienanlagen zu verzeichnen. Folge: Wer nicht richtig investiert ist, der kann auch keinen Vermögensanstieg erwarten. Andere Nationen legen das Geld also cleverer an und werden somit auch relativ zu Deutschland reicher. Eine höhere Aktienquote könnte auch den Wohlstand in Deutschland auf jeden Fall mehren.

Je älter, umso erfahrener hinsichtlich Attraktivität.

Die „ISF-Control-Strategien“ mit ihrem „Rückwärts-Schutz“ und interessanten Performance-Hebel bei Marktrückgängen ist das ideale Mittel, um eine Veränderung ins Positive herbeizuführen. Siehe auch den Beitrag in dieser Ausgabe unter „Jetzt den Schweizer Franken-Kurs nutzen!“

Eine Anlage-Studie der Credit Suisse hat in dieser Woche dokumentiert, dass beispielsweise Aktien die renditeträchtigste Langfrist-Anlageform ist.

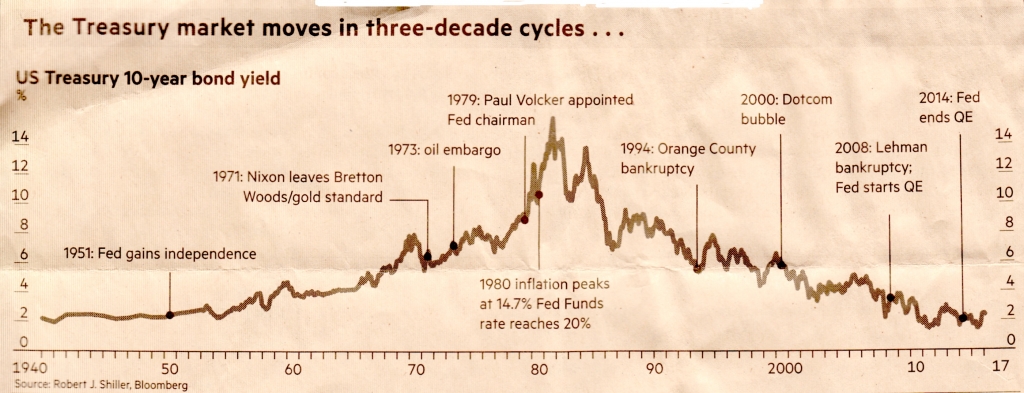

Da das staatliche Rentenniveau weiter sinken wird, istEigenvorsorge dringend erforderlich. Auch die beliebten Rentenfonds waren in der Vergangenheit recht erfolgreich, sind aber aus heutiger Sicht ein klares Auslaufmodell. Bei steigenden Zinsen gibt es automatisch fallende Anleihekurse und damit garantiert Negativ-Erträge. Die Zinswende ist da! In den nächsten fünf bis zehn Jahre sollten Rentenfonds gemieden werden. Es gibt bessere Alternativen in Zeiten steigender Zinsen. Dazu gehören z.B. Anleihen mit relativ kurzen Laufzeiten, die dann von Zinsanstiegen per Saldo kaum betroffen sind. Die Ergebnisse bei Rentenfonds für die nächsten Jahre sind sehr unsicher. Anleger sollten dies klar vor Auge haben und uns ansprechen.

Für sogenannte Mischfonds gilt Ähnliches. Dann muss man aber den betreffenden Fonds etwas detaillierter betrachten. Auch dazu können Sie uns gerne befragen. In dem nachfolgenden Chart zeigen wir Ihnen die Zinsentwicklung seit dem zweiten Weltkrieg. Wie Sie erkennen können, sind Zinszyklen stets sehr langfristig. Der Zinsanstieg beginnt nach 1950 und dauerte ca. 33(!) Jahre – der Zinsrückgang hält nun seit ca. 35(!) Jahren an. Auch der längste Abwärts-Zyklus ist irgendwann einmal zu Ende – wir stehen jetzt an diesem Punkt.

In Zukunft automatisch informiert werden über Neuigkeiten? Jetzt den Finanzplatz Schweiz Intern@ bestellen!