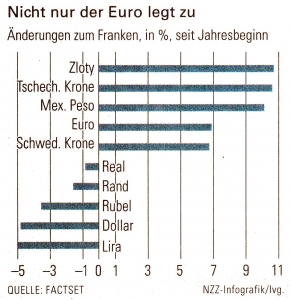

aufgrund der auch für Experten überraschenden derzeitigen Aufwärts-Entwicklung des Euro, die zunächst einmal alle Erwartungen gesprengt hat, wollen wir Ihnen heute zu diesem Thema eine kurze „Sonderausgabe“ zukommen lassen. Der Euro hat seit Beginn der 2. Jahreshälfte um bis zu 12% gegenüber dem US-Dollar aufgewertet – auch die weltweit anerkanntesten Währungsexperten hatten einen solchen Lauf nicht auf der Rechnung.

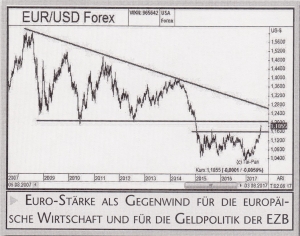

Dazu kommt die Stärke des Euro für die Europäische Zentralbank (EZB) denkbar ungelegen. Sie versucht verzweifelt – zwecks internationaler Wettbewerbsfähigkeit der Südländer im Euroraum – die Ankurbelung der Wirtschaft mit immer mehr Liquidität zu ölen. Der starke Eurokurs verteuert aber den Export und bremst auf diese Weise die betreffende Wettbewerbsfähigkeit aus. Ein starker Euro im Inland bedeutet zugleich tendenziell Druck auf Verbraucher-preise und lässt die Inflationsrate sinken. Auch dies ist genau das Gegenteil von dem, was die EZB bewirken will.

Die Gründe für die Stärke des Eurokurses liegen in einer Art „Ping-Pong“-Verhältnis vom Euro- zum USD-Raum (der Chart rechts verdeutlicht dies). Die momentane Schwäche des US-Dollars ist das Spiegelbild.

Die Gründe für die Stärke des Eurokurses liegen in einer Art „Ping-Pong“-Verhältnis vom Euro- zum USD-Raum (der Chart rechts verdeutlicht dies). Die momentane Schwäche des US-Dollars ist das Spiegelbild.

Euro und US-Dollar machen rund 86% der Weltwährungsreserven aus. Der US-Dollar wird schwächer, da der Trump-Bonus schwindet. Zugleich hat Janet Yellen als Präsidentin der amerikanischen Notenbank (Fed) entgegen bisheriger Erwartungen angedeutet, dass sie die Zinsen nur mäßig ansteigen lassen möchte. Gleichzeitig haben europäische Nationalwahlen in Holland und insbesondere in Frankreich zunächst einmal die im Frühjahr 2017 mehrheitsmäßig angesehenen populistischen Forderungen zum Ausstieg aus dem Euro (vehement vertreten u.a. durch Marine le Pen in Frankreich, als eine der größten Volkswirtschaften im Euroraum) in den Hintergrund treten lassen. Der französische Präsident Emmanuel Macron ging als Sieger hervor und wird derzeit als eine Art „Heilsbringer“ für ganz Europa gefeiert.

Während sich im USD-Raum die ursprünglichen Erwartungen auf weiter steigende Zinsen stark relativiert haben, beginnt Mario Draghi als Präsident der EZB gleichzeitig über die Kürzung von Anleihekäufen (Quantitatives Easing) nachzudenken. Alleine das zusammen mit den geschilderten politischen Entwicklungen genügt, um dem Euro in Erwartung eventuell leicht steigender Zinsen und damit einer Tendenz-Umkehr Kurs-Chancen einzuräumen.

Kurzum: Die Enttäuschung im USD-Raum und die politischen sowie zinsseitigen Erwartungen im Euroraum – aber in umgekehrter Richtung – sind groß und haben dem Euro zu einem starken Kursanstieg gegenüber dem US-Dollar verholfen. Parallel dazu bilden die positiven Konjunkturentwicklungen im Euroraum ein zusätzliches Fundament (gut für die „ISF-WachstumControl-Strategie“).

Allerdings muss der Euro jetzt aufpassen, nicht zum Opfer seines eigenen Erfolges zu werden. Sein kräftig gestiegenes Kursniveau bedeutet eine Hypothek für die wirtschaftlichen Aussichten des Euroraums und belastet dadurch primär die südeuropäischen Staaten. Es ist an der Zeit zu überlegen, ob hier nicht eine gewisse Kurs-korrektur im Euro angebracht wäre. Dies ist sicherlich im Interesse der EZB, die durchaus darüber laut nachdenken könnte, den Euro zu schwächen. Das alleine würde schon Wirkung zeigen!

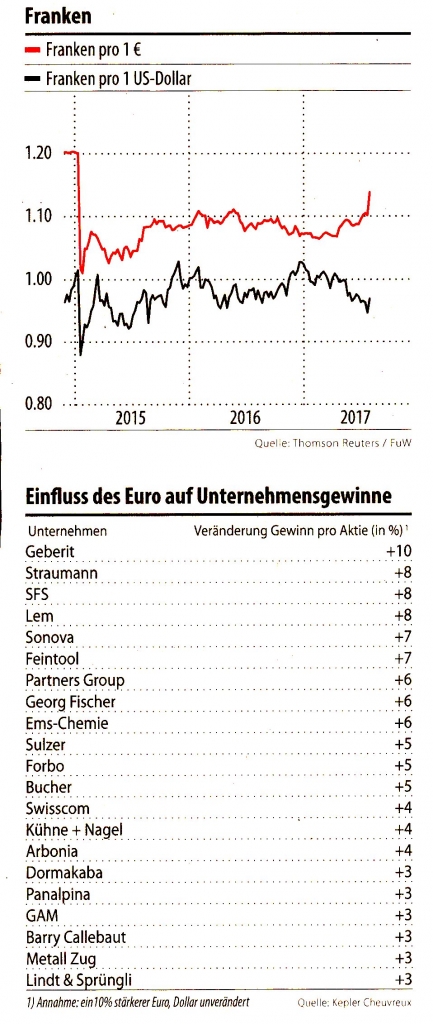

Infolge hat diese Entwicklung auch das Verhältnis des Euro zum Schweizer Franken beflügelt und den Eurokurs seit ca. 6 bis 8 Wochen um gut 6% gegenüber dem Schweizer Franken steigen lassen. Das wird aber mit Sicherheit nichts daran ändern, dass sich der Schweizer Franken mittel- und langfristig weiter gegenüber dem Euro festigt. Zur Erinnerung: In den Jahren 2003 bis 2007 war die schweizerische Währung schon einmal unter Druck geraten und damals sogar teilweise um 25% unterbewertet. Eine gute Chance für Investoren, die man ergreifen sollte.

Infolge hat diese Entwicklung auch das Verhältnis des Euro zum Schweizer Franken beflügelt und den Eurokurs seit ca. 6 bis 8 Wochen um gut 6% gegenüber dem Schweizer Franken steigen lassen. Das wird aber mit Sicherheit nichts daran ändern, dass sich der Schweizer Franken mittel- und langfristig weiter gegenüber dem Euro festigt. Zur Erinnerung: In den Jahren 2003 bis 2007 war die schweizerische Währung schon einmal unter Druck geraten und damals sogar teilweise um 25% unterbewertet. Eine gute Chance für Investoren, die man ergreifen sollte.

Das heißt im Klartext: Wir empfehlen deutschen Anleger zur weiteren Streuung und damit Diversifikation ihres Depots und die relativ günstigen derzeitigen Einstiegskurse im Schweizer Franken zu nutzen. Wie aus dem oberen rechten Chart ersichtlich bezahlt ein Schweizer in 2017 rund 6% mehr für EUR 1,- (rote Linie – Aufwertung des Euro gegenüber dem Schweizer Franken) und gleichzeitig für USD 1,- weniger Schweizer Franken (schwarze Linie – Aufwertung des Schweizer Franken).

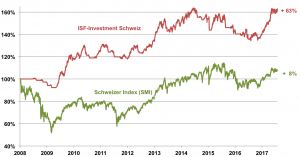

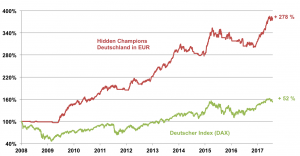

Dies ist insofern eine gute Gelegenheit für Euro-Anleger, sich hier zu engagieren, denn auch die von uns diesbezüglich empfohlenen Wertpapier-Portfolios haben sich in der letzten Zeit weiterhin sehr gut entwickelt. Letztendlich profitieren Sie von den günstigen Exportmöglichkeiten und dem Gewinnwachstum schweizerischer Unternehmen, wie nebenstehende Aufstellung zeigt.

Dort ist die Nestlé-Aktie nicht enthalten. Wir hatten in der letzten Ausgabe des Finanzplatz Schweiz Intern@-Nr. 9/2017 vom 1.8.17 auf diese

besondere Situation hingewiesen (ggf. nachlesen) und einen Gewinn von plus 10% p.a. prognostiziert.

Wie Sie aus den nachfolgenden Charts ersehen können, haben sich die ausschließlich in Schweizer Franken

notierenden Strategien sehr gut entwickelt – auch insbesondere im Hinblick auf ihre sog. Zielmarke in Form des Schweizer Aktienindex (SMI – grüne Chartlinie). Noch gibt es weitere Chancen.

ISF-Investment Schweiz

ISF-Hidden Champions Schweiz

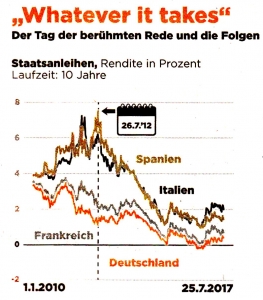

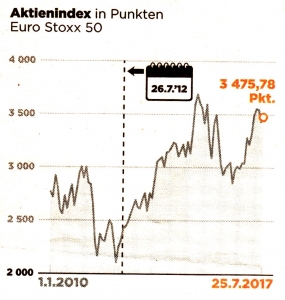

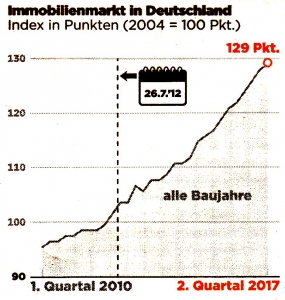

Der Kursanstieg im Euro kommt pünktlich zum Jahrestag der denkwürdigen Rede von Mario Draghi vor Londoner Banker, in der er zur Rettung des Euro versprach, alles zu tun, was nötig wäre („what ever is takes“). In den nachfolgenden Charts ist das Datum der Rede, 26.7.12, als gestrichelte Linie gekennzeichnet. Hier das Ergebnis:

Fallende Zinsen

Steigende Aktien

Steigende Immobilienpreise

Ob Mario Draghi den jüngsten Kursanstieg des Euro als passendes Jubiläumsgeschenk empfindet, ist sehr fraglich. Das Geschenk bringt ihn vielmehr in eine neue Entscheidungs-Bredouille.

Für schweizerische Unternehmen ist die Angelegenheit jedenfalls ein vorgezogenes Weihnachtsgeschenk. Davon können deutsche Anleger in Form von weiter zu erwartenden Kurssteigerungen profitieren (siehe Anlage-Empfehlung). Kein Wunder also, dass der deutsche Aktien-index (DAX) in den letzten 2 bis 3 Wochen überschaubar zurückging (aber langfristig technisch weiterhin im Aufwärtstrend) und gleich-zeitig der SMI zulegte. Das wird wohl nicht das letzte Wort sein.

Für schweizerische Unternehmen ist die Angelegenheit jedenfalls ein vorgezogenes Weihnachtsgeschenk. Davon können deutsche Anleger in Form von weiter zu erwartenden Kurssteigerungen profitieren (siehe Anlage-Empfehlung). Kein Wunder also, dass der deutsche Aktien-index (DAX) in den letzten 2 bis 3 Wochen überschaubar zurückging (aber langfristig technisch weiterhin im Aufwärtstrend) und gleich-zeitig der SMI zulegte. Das wird wohl nicht das letzte Wort sein.

Wer sich – aus welchem Grund auch immer – nicht am Aktienmarkt engagieren möchte, für den legen wir in aller Kürze ein neues Wert-papier mit einem begrenzten Volumen auf. Eine „6% Schweizer

Franken-Anleihe“ mit einer Laufzeit von nur 2 bis 3 Jahren. Diese Anleihe schüttet zweimal pro Jahr aus. Bei Interesse lassen Sie sich bitte vormerken. Die Anleihe wird gegebenenfalls in ca. 3 Wochen zu zeichnen sein.

Unser Ferien-Tipp: Reisen in die USA sind für Sie in diesem Jahr bereits um 12% billiger geworden. Herr Trump freut sich über zusätzliche Umsätze mit einem schwachen US-Dollar und Sie können z.B. in der 5th Avenue in New York (oder auch im Trump-Tower) prozentual zweistellig günstiger einkaufen.

Der Schweizer Franken wir bald garantiert wieder teurer sein – also: Chance nutzen!

In Zukunft automatisch informiert werden über Neuigkeiten? Jetzt den Finanzplatz Schweiz Intern@ bestellen!