Wenn an den Märkten die Kanonen donnern und die Kurse fallen, dann sollte man adäquate Lösungen bzw. Alternativen parat haben. Die schon erwähnten „ISF-Control-Strategien“ sind dafür prädestinierte Anlagen und zeigen gerade jetzt ihren Wert. Aber auch „ISF-Privatmarkt-Investments“ sollte man schwerpunktmäßig in den Fokus seiner Anlagepolitik stellen. Wir haben bereits in der letzten Ausgabe darauf hingewiesen.

Mit „ISF-Privatmarkt-Investments“ lassen sich

- Risiken reduzieren,

- Kursschwankungen im Depot vermeiden,

- Diversifikation verbessern.

Anlagen dieser Art sind für eine gewisse Zeit festgelegt und die Belohnung für die nicht jederzeitige Verfügbarkeit ist die zusätzliche Rendite im Vergleich zu Anlagen in derselben Klasse, die aber beständig auf den Märkten gehandelt werden.

Die Schweizerische Bankiervereinigung schätzt, dass die Mehr-Rendite für solche Privatmarkt-Investments bei bis zu 4% jährlich Das ist die Prämie für den Verzicht auf tägliche Liquiditätsmöglichkeit der Anlage. Langfrist-Anleger brauchen in der Regel keine tägliche Liquidität für die Gesamtanlage. Man kann ohnehin einen Teil so anlegen, dass man darauf täglich zurückgreifen kann. Den übrigen Teil legt man aber für einen ausgewählten Zeitraum fest – und schon sichert man sich die Prämie. Die derzeitige Zins-Situation und der Anlagedruck führen zu einem interessanten Wachstum der Privatmarkt-Investments.

Die Schweizerische Bankiervereinigung schätzt, dass die Mehr-Rendite für solche Privatmarkt-Investments bei bis zu 4% jährlich Das ist die Prämie für den Verzicht auf tägliche Liquiditätsmöglichkeit der Anlage. Langfrist-Anleger brauchen in der Regel keine tägliche Liquidität für die Gesamtanlage. Man kann ohnehin einen Teil so anlegen, dass man darauf täglich zurückgreifen kann. Den übrigen Teil legt man aber für einen ausgewählten Zeitraum fest – und schon sichert man sich die Prämie. Die derzeitige Zins-Situation und der Anlagedruck führen zu einem interessanten Wachstum der Privatmarkt-Investments.

Fragen Sie doch einfach einmal danach. Solche Privatmarkt-Investments sind immer sehr schnell platziert, weil sie außerordentliche Attraktivität mit Laufzeiten von mindestens drei bis höchstens zehn Jahren bieten. Unsere bisherigen Anleihen mit jeweiligen Volumina zwischen EUR 2,5 Mio. bis EUR 6 Mio. waren immer sehr schnell vergriffen.

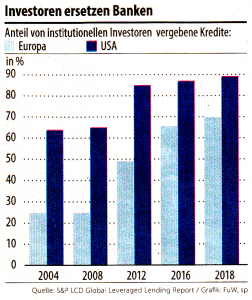

Die Grafik rechts zeigt, dass Privat-Investoren immer mehr die Kreditvergabe übernehmen. Es ist das eigentliche “Ur-Geschäft“ der Banken in der Vergangenheit. Mit Privatmarkt-Investments übernehmen nunmehr Privatanleger eine frühere lukrative Einnahmequelle von Bankiers.

Derzeit stehen kurzfristig zwecks Zeichnung zur Verfügung:

„6% Euro Realwert-Anleihe II“.

Diese Laufzeit liegt bei drei bis vier Jahren mit einer 6%igen Ausschüttung von je hälftig zum 1. Februar und 1. August eines jeden Jahres. Die erste Ausschüttung ist am August 2019. Wir haben noch zeichenbares Volumen von ca. EUR 4,8 Mio.

Des Weiteren gibt es in diesem Segment derzeit die

„Besicherte 13. Wiener Grundbesitz-Anleiheplus“,

die auf acht bis zehn Jahre ausgelegt ist. Die voraussichtliche Renditebeträgt ca. 6% – 8% p.a.Es gibt keine Ausschüttung während der Laufzeit. Dadurch ist die Anleihe steuerfrei während der Haltezeit für deutsche Anleger sowohl im Deutschland– als auch im Schweiz-Depot. Das noch verfügbare Volumen beläuft sich auf ca. EUR 1,3 Mio.

Beide Anleihen sind im Depot einer Bank ausgesondertes Sondervermögen und können insofern von einem Bank-Kollaps der verwahrenden Bank nicht betroffen sein. Bitte fordern Sie die Exposés einmal unverbindlich an.